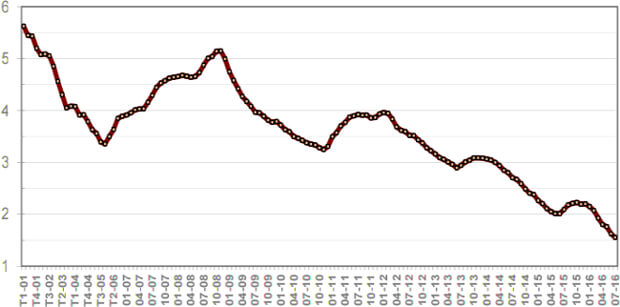

Le taux moyen des crédits immobiliers frôle les 1,5 % en juillet

Les intérêts demandés par les organismes de prêt pour la souscription d'un crédit immobilier continuent leur dégringolade ! En juin, les taux des emprunts immobiliers avaient déjà diminué de près de 10 % sur un mois. Si cette tendance à la baisse s'avère moins intense au septième mois de l'année, elle reste tout de même observable.

Selon l'Observatoire Crédit Logement/CSA rendant compte mensuellement de l'évolution du marché, le taux moyen des emprunts immobiliers s'est établi à seulement 1,55 % en juillet 2016. Il diminue donc de plus de 3 % en comparaison du chiffre rapporté pour le mois précédent. L'Observatoire note cependant des disparités en fonction du bien convoité. Les taux des crédits destinés à l'acquisition d'un bien neuf affichent par exemple un léger rebond. Malgré ce contexte très favorable, le nombre de prêts accordés reste modeste. En revanche, les emprunteurs sont de plus en plus nombreux à renégocier leur prêt.

Un contexte toujours propice à l'achat dans l'ancien

Après être descendus sous la barre des 1,6 % au mois de juin (- 7 % en un mois), les intérêts des prêts destinés à l'achat dans l'ancien ont atteint un nouveau plancher historique en juillet. Selon l'Observatoire Crédit Logement/CSA, leur taux s'est en effet établi en moyenne à seulement 1,52 % ! Il diminue donc de plus de 4 % par rapport au chiffre observé le mois précédent. Par ailleurs, la durée de ces prêts raccourcit : elle passe de 226 mois au deuxième trimestre à 222 mois en juillet 2016, soit 18 ans et six mois.

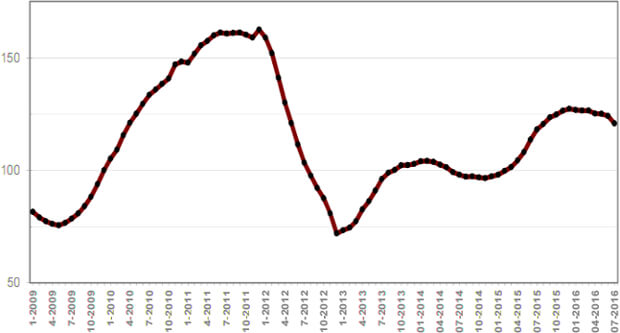

Bien que tous les voyants soient au vert, les emprunteurs ne semblent pas pressés de profiter de ces conditions exceptionnelles. L'activité des crédits dédiés à l'acquisition d'un bien immobilier ancien peine à se redresser. Le léger regain de vigueur du mois de mai s'est atténué en juin pour finalement s'éteindre en juillet qui est pourtant habituellement l'un des meilleurs mois de l'année. Le nombre de prêts accordés accuse une baisse de 10,8 % en trimestre glissant. Il continue certes de croître en glissement annuel (+ 2,3 %), mais son évolution connaît un important ralentissement.

L'Observatoire attribue cette baisse d'activité au « climat anxiogène actuel ». Il note également que le coût des opérations de crédit immobilier visant à l'achat d'un bien ancien progresse. Celui-ci s'élève désormais à 4,64 années de revenus contre 4,55 années de revenus en juillet 2015. En cause : une hausse du prix des biens achetés plus rapide que celle des revenus des acquéreurs. Le coût moyen des logements anciens acquis a augmenté de 3,4 % sur les sept premiers mois de 2016 par rapport à la même période en 2015. La croissance des revenus des acheteurs est quant à elle de seulement 1,1 %. Cet écart est toutefois compensé par la hausse du niveau d'apport personnel (+ 2,4 %).

Évolution du nombre de prêts accordés dans l'ancien - Base 100 en 2009. (Crédit : Observatoire du financement des marchés résidentiels)

Les taux des prêts immobiliers augmentent pour acheter dans le neuf

Pour la première fois depuis plusieurs mois, le taux des prêts accordés pour l'acquisition d'un bien immobilier neuf repart légèrement à la hausse. En juillet, il s'est élevé en moyenne à 1,69 % contre 1,62 % le mois précédent. Cela représente une augmentation de 4,32 % !

Par ailleurs, quand la durée des crédits immobiliers dans l'ancien régresse, celle des emprunts dans le neuf continue de croître. Elle passe d'une valeur moyenne de 230 mois au deuxième trimestre 2016 à 233 mois en juillet, soit 19 ans et 5 mois. Le coût des opérations de prêt est également plus élevé lorsque celles-ci visent à l'acquisition d'un bien neuf. Établi en moyenne à 4,69 années de revenus à la fin juillet 2016, il reste cependant en deçà de l'estimation d'il y a un an (4,73 années de revenus).

Selon toute logique, l'activité de ce type de prêts ralentit. Après une croissance soutenue en 2015 et au printemps 2016, le nombre d'emprunts accordés diminue de 6,5 % en trimestre glissant. Son évolution reste toutefois positive en glissement annuel (+ 4,1 %). Outre des taux d'intérêts attractifs, cette tendance s'explique notamment par une amélioration des dispositifs d'aide à l'investissement locatif ou à l'accession à la propriété, dont notamment l'assouplissement du prêt à taux zéro et la prolongation de la loi Pinel jusqu'en 2017.

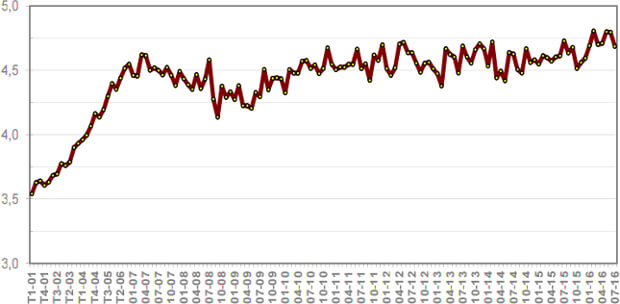

La faiblesse des taux encourage les renégociations de crédits

Malgré des disparités selon le bien immobilier convoité, les conditions d'emprunt restent particulièrement favorables. D'une valeur moyenne de seulement 1,55 % en juillet, les taux d'intérêts demandés peuvent descendre jusqu'à 1,12 % pour le quart le plus chanceux des emprunteurs sur 15 ans.

De même, les 25 % d'aspirants à la propriété présentant les moins bons dossiers se sont vu proposer des prêts sur 25 ans à un taux d'en moyenne 2,27 %… Des intérêts bien inférieurs aux 2,65 % requis en moyenne auprès des emprunteurs sur 25 ans il y a seulement 8 mois !

Dans ce contexte, les Français ayant souscrit un crédit immobilier avant la chute vertigineuse des taux sont de plus en plus nombreux à renégocier ou faire racheter leur prêt. La Banque de France rapporte notamment un bond des renégociations de crédit immobilier. Alors que celles-ci représentaient 29,1 % des nouveaux emprunts immobiliers en mars, ce pourcentage est monté à 30,8 % en avril, puis 35,1 % en mai et enfin pas moins de 38,3 % en juin !